ขอบคุณข้อมูล Stock2morrow

---------------------------------

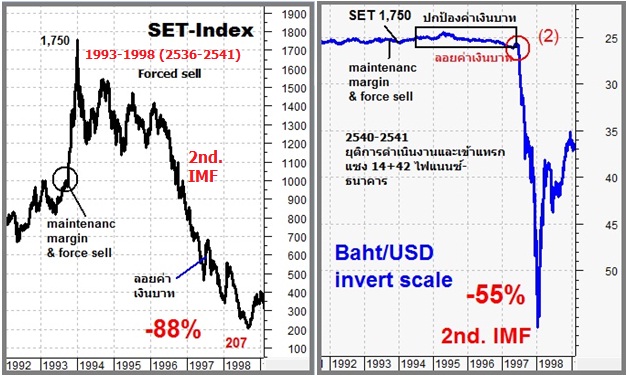

6. วิกฤติต้มยำกุ้งในประเทศไทย ปี ค.ศ. 1997-1999 (ขอบคุณภาพจาก

http://thaicafe.blogspot.com)

หายนะที่คนไทยหวังให้เป็นเพียงแค่ฝันร้าย เหตุการณ์เริ่มเมื่อ ค.ศ. 1997-1999 ประเทศในอาเซียนได้รับความสนใจจากนักลงทุนต่างประเทศจนอาจเรียกได้ว่าฮอตติดลมบน บวกกับนโยบายทางการเงินของไทยช่วงนั้นซึ่งส่งเสริมให้มีการลงทุนทั้งจากภายในและภายนอกด้วย เมื่อมีปัจจัยบวกจากภายในและภายนอกเช่นนี้จึงเกิดการปั่นราคาอสังหาริมทรัพย์ ที่ดิน และหุ้นจนสูงมากกว่าเงินที่มีอยู่ในระบบหลายสิบเท่าตัว เศรษฐกิจประเทศไทยจึงเข้าสู่ระบบการเก็งกำไร “โดยกู้มาลงทุน” ด้วยหวังกำไรส่วนต่าง

ฟังดูเหมือนจะไปได้ดี แต่สิ่งหนึ่งที่นักเก็งกำไรมองข้ามไปคือเมื่อเงินอยู่ในระบบมากเกินจะส่งผลให้เงินเฟ้อและค่าเงินบาทลดลงอย่างหนัก ทำให้หนี้ที่กู้ยืมจากต่างประเทศเพิ่มขึ้นแบบเท่าตัว แถมยังมีปัจจัยความผันผวนจากอัตราแลกเปลี่ยนเพิ่มเข้ามาอีก ทำให้ธนาคารแห่งประเทศไทยต้องเทเงินเข้าระบบเพื่อรักษาและคงที่ค่าเงินบาทเอาไว้ แต่การเทเงินเข้าระบบแบบหมดหน้าตักกลับเป็นนโยบายการเงินที่ผิดพลาดอย่างสิ้นเชิง เงินคงคลังของประเทศลดต่ำลงจนเกือบเรียกได้ว่าล้มละลาย ธนาคารแห่งประเทศไทยก็ไร้ความสามารถในการชำระหนี้ สุดท้ายรัฐบาลไทยจึงประกาศลอยตัวค่าเงินบาทในที่สุด หนี้ของประเทศจึงเพิ่มขึ้นอีกหลายเท่าตัว สถาบันทางการเงินปิดไปถึง 56 แห่ง ประเทศไทยรวมถึงประเทศอื่นๆ ในภูมิภาคเดียวกันต่างต้องขอรับความช่วยเหลือจาก IMF

บทเรียนหายนะวิกฤติต้มยำกุ้งในครั้งนี้สอนให้รู้ว่าไม่ควรคาดหวังกับเงินในอนาคตที่มาจากการเก็งกำไรมากเกินไปนัก เพราะธุรกิจเป็นอีกหนึ่งสิ่งที่ไม่มีความเสถียรพร้อมจะเปลี่ยนแปลงอยู่ตลอดเวลาด้วย

7. วิกฤติการเงินในรัสเซีย ปี ค.ศ. 1998

วิกฤติทางการเงินในดินแดนถิ่นหมีขาวและวอดก้าอร่อยในครั้งนี้สร้างความเจ็บปวดร้าวให้กับนักลงทุนเป็นอย่างมาก โดยเรื่องเริ่มจากรัสเซียในขณะนั้นเพิ่งจะหลุดพ้นจากการล่มสลายของสหภาพโซเวียตเดิมและทำการปฏิรูประบบเศรษฐกิจของประเทศให้เป็นทุนนิยมมากขึ้น สินค้าหลักๆในขณะนั้นก็คือพวกเหล็ก น้ำมัน และทองแดงเป็นสินค้าส่งออกหลัก โดยมีเอเชียเป็นลูกค้าอันดับหนึ่ง แต่พอเอเชียประสบกับวิกฤติทางเศรษฐกิจของตนเองเข้า การสั่งซื้อสินค้าจากรัสเซียก็น้อยลงในขณะที่ปริมาณการผลิตเท่าเดิม จึงเริ่มเป็นที่มาของราคาสินค้าตกต่ำถึงขีดสุด แต่เนื่องจากรัสเซียต้องการเงินมาพัฒนาโครงสร้างของประเทศจำนวนมหาศาลจึงออกพันธบัตรเงินกู้เป็นจำนวนมากนำออกขายให้นักลงทุนที่สนใจ โดยมี Yield (ผลผลิตสุทธิที่ได้จากกระบวนการผลิต ซึ่งหักการสูญเสียออกทั้งหมด)ถึง 20% ในหนึ่งปีซึ่งหาไม่ได้จากที่ไหน และนักลงทุนขณะนั้นก็มีความเชื่อมั่นในระบบเศรษฐกิจของรัสเซียพอสมควรเพราะพวกเขาเห็นว่ามี IMF คอยหนุนหลังอยู่คงไม่น่าจะมีอะไรผิดพลาด นักลงทุนจึงระดมกู้เงินจากทั่วโลกเพื่อมาซื้อพันธบัตรรัสเซียเก็บเอาไว้เพื่อเก็งกำไร แต่แล้วฝันร้ายก็เกิดขึ้นเมื่อรัสเซียสวมบทซามูไรชักดาบเบี้ยวหนี้ที่ต้องจ่ายทั้งหมดในเดือนสิงหาคม ค.ศ.1998 แถมยังออกมาตรการห้ามประชาชนถอนเงินสดออกจากธนาคารอีกด้วย เศรษฐกิจจึงพังไปเกือบทั่วโลก อันเป็นผลสืบเนื่องมาจากความละโมบโลภมากของนักลงทุนนั่นเอง จึงเป็นอีกหนึ่งบทเรียนสอนนักลงทุนว่าไม่มีอะไรได้มาฟรีๆเสมอโดยเฉพาะอย่างยิ่งกับผลตอบแทนที่มากเกินความเป็นจริง แต่ดันจับต้องไม่ได้จริง

8. วิกฤติน้ำมันในยุค ค.ศ.1970

เพราะเครื่องจักรและยานพาหนะแทบทุกสิ่งบนโลกล้วนต้องใช้น้ำมัน และแหล่งน้ำมันส่วนใหญ่มักอยู่ในชาติมุสลิมซึ่งเป็นภาคีโอเปก การเกิดสงครามระหว่างอาหรับและอิสราเอลจึงเป็นเหตุการส่งออกน้ำมันจากชาติอาหรับหยุดชะงัก สร้างความแตกตื่นให้ประชาชนผู้บริโภคจนพากันแห่ซื้อน้ำมันมากักตุนไว้อย่างบ้าคลั่งราวกับเกิดกลียุคด้านพลังงานขึ้น จากนั้นกลุ่มผู้ส่งออกน้ำมันอย่างโอเปกสามารถชิงอำนาจการกำหนดราคามาจากบริษัทยักษ์ใหญ่ในอเมริกาและสหภาพยุโรปได้อย่างถาวร อันเป็นการเปลี่ยนอำนาจชนิดสลับขั้วที่สำคัญมาก ระบบเศรษฐกิจทั่วโลกเกิดการเปลี่ยนแปลงขนาดใหญ่จนเกือบล่มสลาย เพราะเมื่อน้ำมันราคาแพงขึ้น ต้นทุนการผลิตย่อมสูงขึ้นแน่นอน ส่งผลให้ราคาสินค้าแพงขึ้น ผู้บริโภคมีกำลังซื้อไม่พอ ประเทศอุตสาหกรรมชั้นนำของโลกได้รับความเสียหายอย่างรุนแรงตามๆ กัน แต่ที่หนักสุดคือประเทศด้อยพัฒนาที่ต่างชักหน้าไม่ถึงหลังด้วยกันทั้งสิ้น

วิกฤติครั้งนี้แสดงให้เห็นว่าระบบเศรษฐกิจสามารถเปลี่ยนแปลงได้ตลอดเวลา และบางครั้งผู้เป็นเจ้าของตลาดก็มิอาจอยู่เหนือเจ้าของปัจจัยการผลิตอย่างที่เป็นมาในอดีตเสมอไป

9. วิกฤติเศรษฐกิจในประเทศกรีซ ปี ค.ศ. 2009

วิกฤติเศรษฐกิจของกรีซปะทุขึ้นเมื่อปี ค.ศ. 2009 ที่ผ่านมานี่เอง โดยสาเหตุหลักๆมีที่มาจากการขาดวินัยทางการเงินของผู้บริหารประเทศในการกำหนดนโยบายและทิศทางในการบริหารเงินคงคลังภายใน ผสมกับภาวะถดถอยทางการเงินของกระแสเศรษฐกิจโลกในขณะนั้นทำให้งบประมาณภาครัฐขาดดุลถึงร้อยละ 14.5 และยังมีหนี้สาธารณะขึ้นสูงถึงร้อยละ 113 ของ GDP ซึ่งยังไม่รวมรายจ่ายต่อปีจำนวนมากอีก นอกจากนี้โครงสร้างทางเศรษฐกิจที่บิดเบี้ยวมาช้านานยังกระทบต่อความเชื่อมั่นในการลงทุนอีกด้วย ที่ร้ายกว่านั้นคือการที่มันส่งผลกระทบเป็นลูกโซ่ไปยังกลุ่มสหภาพยุโรป จนเหล่าบรรดาภาคี EU และ IMF ต้องเข้าให้การช่วยเหลือเป็นการเร่งด่วนเพื่อกอบกู้ประเทศนี้เอาไว้ไม่ให้ล้มละลายจากที่กล่าวมาจะเห็นได้ว่าวิกฤติเศรษฐกิจที่เกิดขึ้นกับประเทศกรีซนั้นมีที่มาจากการขาดไร้ซึ่งระเบียบวินัยทางการเงินของผู้บริหารประเทศและการก่อหนี้สาธารณะขึ้นสูงจนเกินไปตามรูปแบบประชานิยมนั่นเอง

10. วิกฤติซับไพร์มในสหรัฐอเมริกา ปี ค.ศ. 2008 – ปัจจุบัน

วิกฤติซับไพร์มหรือที่เรียกกันว่า “วิกฤติแฮมเบอร์เกอร์” ตามประสาสื่อบ้านเรานั้นเป็นวิกฤติทางการเงินครั้งล่าสุดซึ่งมีที่มาจากสถาบันการเงินของอเมริกันได้กระตุ้นเศรษฐกิจด้วยการปล่อยกู้สินเชื่อจำนวนมหาศาลให้กับบริษัทและประชาชนที่มีความน่าเชื่อถือน้อยมาก ซึ่งถ้าเป็นในอดีตบริษัทและประชาชนเหล่านี้ไม่มีทางจะขอกู้ผ่านแน่นอน โดยผู้กู้จะต้องยอมจ่ายเงินค่าดอกเบี้ยในอัตราที่สูงกว่าเพื่อเป็นการทดแทนการได้รับสินเชื่อมาแบบง่ายๆ ซึ่งนั่นคือจุดเริ่มต้นของวิกฤติอย่างแท้จริงเพราะสถาบันทางการเงินที่ปล่อยสินเชื่อเหล่านั้นประเมินลูกค้าเอาไว้สูงกว่าความเป็นจริงมาก ทั้งๆที่ลูกค้าบางคนไม่มีคุณสมบัติในการผ่อนชำระเงินแม้แต่แค่ดอกเบี้ยเลยด้วยซ้ำ และเงินที่กู้ไปส่วนใหญ่ก็มักจะลงไปในระบบอสังหาริมทรัพย์เสียด้วย เพราะมีชาวอเมริกันเป็นจำนวนมากที่ต้องการที่อยู่อาศัยใหม่และธุรกิจอสังหาริมทรัพย์ก็สามารถสร้างงานสร้างรายได้เป็นจำนวนมหาศาลอีกด้วยสุดท้ายแล้วผลที่ตามมาก็คือเหล่าบรรดาลูกหนี้เหล่านี้ทั้งที่เป็นบริษัทเอกชนและประชาชนก็เริ่มขาดส่งเงินให้กับทางสถาบันการเงินจนนำไปสู่การขาดสภาพคล่องของธนาคารในที่สุด ธนาคารหลายๆแห่งต้องล้มลงอย่างไม่เป็นท่าและกลายเป็นคลื่นยักษ์พัดถล่มระบบเศรษฐกิจทั่วทั้งโลก วิกฤติครั้งนี้จึงทำให้เราเห็นได้ว่าการขาดความรอบคอบในการปล่อยสินเชื่อมักจะนำมาสู่หายนะที่โหดร้ายเสมอๆ

Credit :

http://incquity.com/

Picture :

http://srnels.people.wm.edu/ — กับ Kung Printing Kungnaja, Nat Lim, Juree Limsaipome และ Wipawan Homsachnun

10 วิกฤติเศรษฐกิจเขย่าโลก !! ตอน 2

---------------------------------

6. วิกฤติต้มยำกุ้งในประเทศไทย ปี ค.ศ. 1997-1999 (ขอบคุณภาพจาก http://thaicafe.blogspot.com)

หายนะที่คนไทยหวังให้เป็นเพียงแค่ฝันร้าย เหตุการณ์เริ่มเมื่อ ค.ศ. 1997-1999 ประเทศในอาเซียนได้รับความสนใจจากนักลงทุนต่างประเทศจนอาจเรียกได้ว่าฮอตติดลมบน บวกกับนโยบายทางการเงินของไทยช่วงนั้นซึ่งส่งเสริมให้มีการลงทุนทั้งจากภายในและภายนอกด้วย เมื่อมีปัจจัยบวกจากภายในและภายนอกเช่นนี้จึงเกิดการปั่นราคาอสังหาริมทรัพย์ ที่ดิน และหุ้นจนสูงมากกว่าเงินที่มีอยู่ในระบบหลายสิบเท่าตัว เศรษฐกิจประเทศไทยจึงเข้าสู่ระบบการเก็งกำไร “โดยกู้มาลงทุน” ด้วยหวังกำไรส่วนต่าง

ฟังดูเหมือนจะไปได้ดี แต่สิ่งหนึ่งที่นักเก็งกำไรมองข้ามไปคือเมื่อเงินอยู่ในระบบมากเกินจะส่งผลให้เงินเฟ้อและค่าเงินบาทลดลงอย่างหนัก ทำให้หนี้ที่กู้ยืมจากต่างประเทศเพิ่มขึ้นแบบเท่าตัว แถมยังมีปัจจัยความผันผวนจากอัตราแลกเปลี่ยนเพิ่มเข้ามาอีก ทำให้ธนาคารแห่งประเทศไทยต้องเทเงินเข้าระบบเพื่อรักษาและคงที่ค่าเงินบาทเอาไว้ แต่การเทเงินเข้าระบบแบบหมดหน้าตักกลับเป็นนโยบายการเงินที่ผิดพลาดอย่างสิ้นเชิง เงินคงคลังของประเทศลดต่ำลงจนเกือบเรียกได้ว่าล้มละลาย ธนาคารแห่งประเทศไทยก็ไร้ความสามารถในการชำระหนี้ สุดท้ายรัฐบาลไทยจึงประกาศลอยตัวค่าเงินบาทในที่สุด หนี้ของประเทศจึงเพิ่มขึ้นอีกหลายเท่าตัว สถาบันทางการเงินปิดไปถึง 56 แห่ง ประเทศไทยรวมถึงประเทศอื่นๆ ในภูมิภาคเดียวกันต่างต้องขอรับความช่วยเหลือจาก IMF

บทเรียนหายนะวิกฤติต้มยำกุ้งในครั้งนี้สอนให้รู้ว่าไม่ควรคาดหวังกับเงินในอนาคตที่มาจากการเก็งกำไรมากเกินไปนัก เพราะธุรกิจเป็นอีกหนึ่งสิ่งที่ไม่มีความเสถียรพร้อมจะเปลี่ยนแปลงอยู่ตลอดเวลาด้วย

7. วิกฤติการเงินในรัสเซีย ปี ค.ศ. 1998

วิกฤติทางการเงินในดินแดนถิ่นหมีขาวและวอดก้าอร่อยในครั้งนี้สร้างความเจ็บปวดร้าวให้กับนักลงทุนเป็นอย่างมาก โดยเรื่องเริ่มจากรัสเซียในขณะนั้นเพิ่งจะหลุดพ้นจากการล่มสลายของสหภาพโซเวียตเดิมและทำการปฏิรูประบบเศรษฐกิจของประเทศให้เป็นทุนนิยมมากขึ้น สินค้าหลักๆในขณะนั้นก็คือพวกเหล็ก น้ำมัน และทองแดงเป็นสินค้าส่งออกหลัก โดยมีเอเชียเป็นลูกค้าอันดับหนึ่ง แต่พอเอเชียประสบกับวิกฤติทางเศรษฐกิจของตนเองเข้า การสั่งซื้อสินค้าจากรัสเซียก็น้อยลงในขณะที่ปริมาณการผลิตเท่าเดิม จึงเริ่มเป็นที่มาของราคาสินค้าตกต่ำถึงขีดสุด แต่เนื่องจากรัสเซียต้องการเงินมาพัฒนาโครงสร้างของประเทศจำนวนมหาศาลจึงออกพันธบัตรเงินกู้เป็นจำนวนมากนำออกขายให้นักลงทุนที่สนใจ โดยมี Yield (ผลผลิตสุทธิที่ได้จากกระบวนการผลิต ซึ่งหักการสูญเสียออกทั้งหมด)ถึง 20% ในหนึ่งปีซึ่งหาไม่ได้จากที่ไหน และนักลงทุนขณะนั้นก็มีความเชื่อมั่นในระบบเศรษฐกิจของรัสเซียพอสมควรเพราะพวกเขาเห็นว่ามี IMF คอยหนุนหลังอยู่คงไม่น่าจะมีอะไรผิดพลาด นักลงทุนจึงระดมกู้เงินจากทั่วโลกเพื่อมาซื้อพันธบัตรรัสเซียเก็บเอาไว้เพื่อเก็งกำไร แต่แล้วฝันร้ายก็เกิดขึ้นเมื่อรัสเซียสวมบทซามูไรชักดาบเบี้ยวหนี้ที่ต้องจ่ายทั้งหมดในเดือนสิงหาคม ค.ศ.1998 แถมยังออกมาตรการห้ามประชาชนถอนเงินสดออกจากธนาคารอีกด้วย เศรษฐกิจจึงพังไปเกือบทั่วโลก อันเป็นผลสืบเนื่องมาจากความละโมบโลภมากของนักลงทุนนั่นเอง จึงเป็นอีกหนึ่งบทเรียนสอนนักลงทุนว่าไม่มีอะไรได้มาฟรีๆเสมอโดยเฉพาะอย่างยิ่งกับผลตอบแทนที่มากเกินความเป็นจริง แต่ดันจับต้องไม่ได้จริง

8. วิกฤติน้ำมันในยุค ค.ศ.1970

เพราะเครื่องจักรและยานพาหนะแทบทุกสิ่งบนโลกล้วนต้องใช้น้ำมัน และแหล่งน้ำมันส่วนใหญ่มักอยู่ในชาติมุสลิมซึ่งเป็นภาคีโอเปก การเกิดสงครามระหว่างอาหรับและอิสราเอลจึงเป็นเหตุการส่งออกน้ำมันจากชาติอาหรับหยุดชะงัก สร้างความแตกตื่นให้ประชาชนผู้บริโภคจนพากันแห่ซื้อน้ำมันมากักตุนไว้อย่างบ้าคลั่งราวกับเกิดกลียุคด้านพลังงานขึ้น จากนั้นกลุ่มผู้ส่งออกน้ำมันอย่างโอเปกสามารถชิงอำนาจการกำหนดราคามาจากบริษัทยักษ์ใหญ่ในอเมริกาและสหภาพยุโรปได้อย่างถาวร อันเป็นการเปลี่ยนอำนาจชนิดสลับขั้วที่สำคัญมาก ระบบเศรษฐกิจทั่วโลกเกิดการเปลี่ยนแปลงขนาดใหญ่จนเกือบล่มสลาย เพราะเมื่อน้ำมันราคาแพงขึ้น ต้นทุนการผลิตย่อมสูงขึ้นแน่นอน ส่งผลให้ราคาสินค้าแพงขึ้น ผู้บริโภคมีกำลังซื้อไม่พอ ประเทศอุตสาหกรรมชั้นนำของโลกได้รับความเสียหายอย่างรุนแรงตามๆ กัน แต่ที่หนักสุดคือประเทศด้อยพัฒนาที่ต่างชักหน้าไม่ถึงหลังด้วยกันทั้งสิ้น

วิกฤติครั้งนี้แสดงให้เห็นว่าระบบเศรษฐกิจสามารถเปลี่ยนแปลงได้ตลอดเวลา และบางครั้งผู้เป็นเจ้าของตลาดก็มิอาจอยู่เหนือเจ้าของปัจจัยการผลิตอย่างที่เป็นมาในอดีตเสมอไป

9. วิกฤติเศรษฐกิจในประเทศกรีซ ปี ค.ศ. 2009

วิกฤติเศรษฐกิจของกรีซปะทุขึ้นเมื่อปี ค.ศ. 2009 ที่ผ่านมานี่เอง โดยสาเหตุหลักๆมีที่มาจากการขาดวินัยทางการเงินของผู้บริหารประเทศในการกำหนดนโยบายและทิศทางในการบริหารเงินคงคลังภายใน ผสมกับภาวะถดถอยทางการเงินของกระแสเศรษฐกิจโลกในขณะนั้นทำให้งบประมาณภาครัฐขาดดุลถึงร้อยละ 14.5 และยังมีหนี้สาธารณะขึ้นสูงถึงร้อยละ 113 ของ GDP ซึ่งยังไม่รวมรายจ่ายต่อปีจำนวนมากอีก นอกจากนี้โครงสร้างทางเศรษฐกิจที่บิดเบี้ยวมาช้านานยังกระทบต่อความเชื่อมั่นในการลงทุนอีกด้วย ที่ร้ายกว่านั้นคือการที่มันส่งผลกระทบเป็นลูกโซ่ไปยังกลุ่มสหภาพยุโรป จนเหล่าบรรดาภาคี EU และ IMF ต้องเข้าให้การช่วยเหลือเป็นการเร่งด่วนเพื่อกอบกู้ประเทศนี้เอาไว้ไม่ให้ล้มละลายจากที่กล่าวมาจะเห็นได้ว่าวิกฤติเศรษฐกิจที่เกิดขึ้นกับประเทศกรีซนั้นมีที่มาจากการขาดไร้ซึ่งระเบียบวินัยทางการเงินของผู้บริหารประเทศและการก่อหนี้สาธารณะขึ้นสูงจนเกินไปตามรูปแบบประชานิยมนั่นเอง

10. วิกฤติซับไพร์มในสหรัฐอเมริกา ปี ค.ศ. 2008 – ปัจจุบัน

วิกฤติซับไพร์มหรือที่เรียกกันว่า “วิกฤติแฮมเบอร์เกอร์” ตามประสาสื่อบ้านเรานั้นเป็นวิกฤติทางการเงินครั้งล่าสุดซึ่งมีที่มาจากสถาบันการเงินของอเมริกันได้กระตุ้นเศรษฐกิจด้วยการปล่อยกู้สินเชื่อจำนวนมหาศาลให้กับบริษัทและประชาชนที่มีความน่าเชื่อถือน้อยมาก ซึ่งถ้าเป็นในอดีตบริษัทและประชาชนเหล่านี้ไม่มีทางจะขอกู้ผ่านแน่นอน โดยผู้กู้จะต้องยอมจ่ายเงินค่าดอกเบี้ยในอัตราที่สูงกว่าเพื่อเป็นการทดแทนการได้รับสินเชื่อมาแบบง่ายๆ ซึ่งนั่นคือจุดเริ่มต้นของวิกฤติอย่างแท้จริงเพราะสถาบันทางการเงินที่ปล่อยสินเชื่อเหล่านั้นประเมินลูกค้าเอาไว้สูงกว่าความเป็นจริงมาก ทั้งๆที่ลูกค้าบางคนไม่มีคุณสมบัติในการผ่อนชำระเงินแม้แต่แค่ดอกเบี้ยเลยด้วยซ้ำ และเงินที่กู้ไปส่วนใหญ่ก็มักจะลงไปในระบบอสังหาริมทรัพย์เสียด้วย เพราะมีชาวอเมริกันเป็นจำนวนมากที่ต้องการที่อยู่อาศัยใหม่และธุรกิจอสังหาริมทรัพย์ก็สามารถสร้างงานสร้างรายได้เป็นจำนวนมหาศาลอีกด้วยสุดท้ายแล้วผลที่ตามมาก็คือเหล่าบรรดาลูกหนี้เหล่านี้ทั้งที่เป็นบริษัทเอกชนและประชาชนก็เริ่มขาดส่งเงินให้กับทางสถาบันการเงินจนนำไปสู่การขาดสภาพคล่องของธนาคารในที่สุด ธนาคารหลายๆแห่งต้องล้มลงอย่างไม่เป็นท่าและกลายเป็นคลื่นยักษ์พัดถล่มระบบเศรษฐกิจทั่วทั้งโลก วิกฤติครั้งนี้จึงทำให้เราเห็นได้ว่าการขาดความรอบคอบในการปล่อยสินเชื่อมักจะนำมาสู่หายนะที่โหดร้ายเสมอๆ

Credit : http://incquity.com/

Picture :http://srnels.people.wm.edu/ — กับ Kung Printing Kungnaja, Nat Lim, Juree Limsaipome และ Wipawan Homsachnun