......ช่วงไตรมาสสุดท้ายของปีแล้ว เหลืออีก 2 เดือนเศษก็จะหมดปี

สำหรับมนุษย์เงินเดือน มนุษย์ลูกจ้าง ก็คงฝันหวานถึงวันหยุดยาว เงินโบนัส(หากมี)

และโอกาสใช้จ่ายเงินกับช่วงเทศกาลวันส่งท้ายปีและรับปีใหม่กันแล้ว

....แต่หลังจากนั้น มนุษย์เงินเดือนผู้มีรายได้ทั้งหลาย

ต้องไม่ลืมว่า จะต้องเตรียมยื่นแบบเสียภาษีเงินได้บุคคลธรรมดากันด้วย

ซึ่งตามปรกติ กรมสรรพากรจะกำหนดให้ยื่นแบบตั้งแต่ต้นปี

คือวันที่1 มกราคม จนไปถึงสิ้นเดือนมีนาคมของทุกปี

....ทั้งนี้คนที่มีรายได้ต้องมีหน้าที่ยื่นแบบเพื่อเสียภาษีประจำปีด้วย

ดังนั้น ในช่วงสุดท้ายของปี หากใครจะลงทุนหรือบริหารการเงินอย่างไร

เพื่อให้ได้ประโยชน์สามารถลดหย่อนภาษีได้สูงสุด

วันนี้ เราจะรวบรวมข้อมูลมาให้เป็นแนวทางเบื้องต้นว่า

แต่ละคนสามารถหักค่าใช้จ่ายจากอะไรได้บ้าง

โดยเฉพาะการลงทุนอะไรที่สามารถนำมาหักค่าใช้จ่ายในการเสียภาษีได้บ้าง

รับรองว่าหลายคนจะได้รับเงินภาษีคืนอย่างแน่นอน.....

....

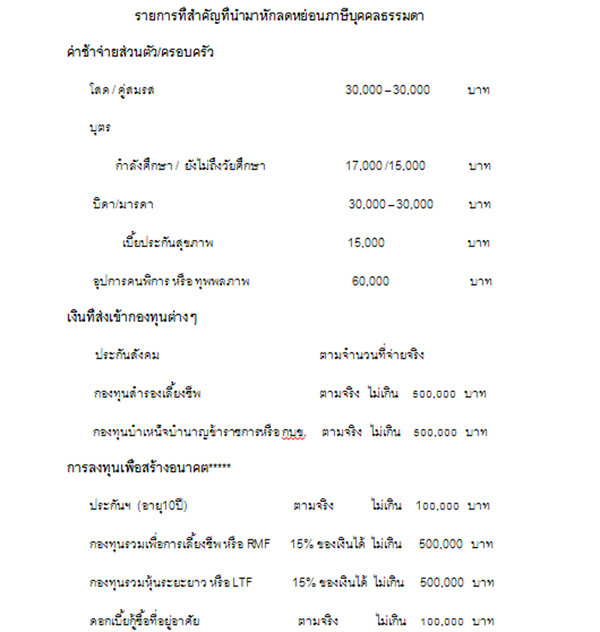

เริ่มต้นจากการหักค่าใช้จ่ายส่วนตัวและค่าใช่จ่ายในครอบครัว

กรณีคนโสด สามารถหักค่าใช้จ่ายส่วนตัวได้ 30,000 บาท

กรณีสมรส หากคู่สมรสไม่มีรายได้และไม่ได้แยกยื่นภาษีสามารถหักค่าใช้จ่ายได้อีก 30,000 บาท

และหากมีบุตร สามารถหักค่าใช้จ่ายได้อีกคนละ 15,000 บาท(รวมบุตรบุตรธรรม)

สามารถหักได้รวมกันแล้วไม่เกิน 3 คน โดยบุตรต้องมีอายุ ต่ำกว่า 25 ปี

และหากกำลังศึกษาอยู่ในประเทศสามารถหักเพิ่มเติมได้อีกคนละ 2,000 บาท

นอกจากนี้หากใครมีบิดา มารดาอายุ 60 ปีขึ้นไป (ต้องเลี้ยงดู)

สามารถหักค่าใช้จ่าย ได้อีกคนละ 30,000 บาท

นอกจากนี้เบี้ยประกันสุขภาพของบิดามารดา ยังนำมาหักลดหย่อนได้ตามจำนวนที่จ่ายจริง

แต่ไม่เกิน 15,000 บาทอีกด้วย

และใครมีภาระต้องอุปการคนพิการ หรือ ทุพพลภาพ ยังสามารถหักค่าใช้จ่ายได้อีกคนละ 60,000 บาท

.....

การหักค่าใช่จ่ายจากรายจ่ายเพื่อเข้ากองทุนต่างๆ

ปรกติคนทำงานกรณีลูกจ้างหรือพนักงานบริษัท จะถูกหักเงินเข้ากองทุนประกันสังคมในทุกเดือน

ซึ่งค่าใช้จ่ายเหล่านี้สามารถนำมาหักภาษีได้ทั้งหมด และ

หากใครที่สมัครกองทุนสำรองเลี้ยงชีพ สามารถนำเงินที่ส่งเข้ากองทุนฯมาหักภาษีได้ตามจริง

แต่ไม่เกิน 500,000 บาท

ส่วนข้าราชการซึ่งสมัครกองทุนบำเหน็จบำนาญข้าราชการหรือ กบข.

ก็เช่นกันกับกองทุนสำรองเลี้ยงชีพ..สามารถนำเงินส่งกองทุนมาหักค่าใช้จ่ายได้ตามจริง

แต่ไม่เกิน 500,000 บาทเช่นกัน

....

การหักค่าใช้จ่ายจากการลงทุนเพื่อสร้างอนาคต หรือ การสร้างหลักประกันในอนาคต

กรณีนี้ ใครที่มองเห็นเงินก้อน หรือ คาดว่าได้โบนัสก้อนงามในปีนี้แน่ๆ

วางแผนได้เลยครับว่าจะลงทุนในการลงทุนประเภทนี้เท่าไรอย่างไร เพราะสามารถนำมาหักภาษีได้มากโขทีเดียว

ประกันฯ โดยเบี้ยประกันชีวิต และ เบี้ยประกันชีวิตแบบบำนาญ สามารถหักได้ตามจำนวนที่จ่ายจริง

แต่ไม่เกิน 100,000 บาท เฉพาะกรมธรรม์ประกันชีวิตมีกำหนดเวลาตั้งแต่ 10 ปีขึ้นไป

เงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF หักได้ไม่เกินร้อยละ 15 ของเงินได้

และเมื่อรวมกับเงินสะสมกองทุนสำรองเลี้ยงชีพและกองทุน กบข. (ถ้ามี)

หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชนแล้วไม่เกิน 500,000 บาท

เงินค่าซื้อหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว หรือ LTF

หักได้ในอัตราไม่เกินร้อยละ 15 ของเงินได้เฉพาะส่วนที่ไม่เกิน 500,000 บาท

....

ดอกเบี้ยเงินกู้ยืมเพื่อซื้อ เช่าซื้อ หรือสร้างอาคารที่อยู่อาศัย

สามารถนำดอกเบี้ยเงินกู้มาหักภาษีได้ตามจำนวนเงินที่ได้จ่ายไปจริง แต่ไม่เกิน 100,000 บาท

ส่วนกรณีมีคนกู้ร่วมก็สามารถนำไปเฉลี่ยกัน

โดยเพดานคือรวมกันแล้วไม่เกิน100,000 บาทเช่นกัน

หลังจากหักค่าลดหย่อนเหล่านั้นแล้ว หากใครที่สนับสนุนทางด้านการศึกษายังมีสิทธิทางภาษี

โดยเงินสนับสนุนเพื่อการศึกษา มีสิทธิหักลดหย่อนได้ 2 เท่าของจำนวนเงินที่ได้จ่ายไปจริง

แต่ไม่เกินร้อยละ 10 ของเงินคงเหลือหลังจากหักค่าใช้จ่ายและค่าลดหย่อนอื่น ๆ แล้ว

....นอกจากนี้ยังมีในส่วนของ

การบริจาคเพื่อการกุศลต่างๆที่สามารถนำมาหักลดหย่อนภาษีได้อีก

ซึ่งสามารถติดตามรายระเอียดตามที่มีการประกาศโดยกรมสรรพากรอีกด้วย

ทั้งนี้เงินบริจากที่เราคุ้นเคยอย่างเช่น

การบริจาคเงินให้แก่วัดวาอาราม สภากาชาดไทย สถานพยาบาล และสถานศึกษาของทางราชการ

หรือองค์การของรัฐบาล สถานศึกษาเอกชน สถานสาธารณกุศล และกองทุนสวัสดิการภายในส่วนราชการ

โดยองค์การสถานสาธารณกุศลตามที่รัฐมนตรีประกาศกำหนดในราชกิจจานุเบกษา

จะสามารถนำมาหักค่าใช้จ่ายได้ด้วยเช่นกัน

สนับสนุนเนื้อหา : Sanook

.....อะไร ที่หักภาษีได้บ้าง?

สำหรับมนุษย์เงินเดือน มนุษย์ลูกจ้าง ก็คงฝันหวานถึงวันหยุดยาว เงินโบนัส(หากมี)

และโอกาสใช้จ่ายเงินกับช่วงเทศกาลวันส่งท้ายปีและรับปีใหม่กันแล้ว

....แต่หลังจากนั้น มนุษย์เงินเดือนผู้มีรายได้ทั้งหลาย

ต้องไม่ลืมว่า จะต้องเตรียมยื่นแบบเสียภาษีเงินได้บุคคลธรรมดากันด้วย

ซึ่งตามปรกติ กรมสรรพากรจะกำหนดให้ยื่นแบบตั้งแต่ต้นปี

คือวันที่1 มกราคม จนไปถึงสิ้นเดือนมีนาคมของทุกปี

....ทั้งนี้คนที่มีรายได้ต้องมีหน้าที่ยื่นแบบเพื่อเสียภาษีประจำปีด้วย

ดังนั้น ในช่วงสุดท้ายของปี หากใครจะลงทุนหรือบริหารการเงินอย่างไร

เพื่อให้ได้ประโยชน์สามารถลดหย่อนภาษีได้สูงสุด

วันนี้ เราจะรวบรวมข้อมูลมาให้เป็นแนวทางเบื้องต้นว่า

แต่ละคนสามารถหักค่าใช้จ่ายจากอะไรได้บ้าง

โดยเฉพาะการลงทุนอะไรที่สามารถนำมาหักค่าใช้จ่ายในการเสียภาษีได้บ้าง

รับรองว่าหลายคนจะได้รับเงินภาษีคืนอย่างแน่นอน.....

....เริ่มต้นจากการหักค่าใช้จ่ายส่วนตัวและค่าใช่จ่ายในครอบครัว

กรณีคนโสด สามารถหักค่าใช้จ่ายส่วนตัวได้ 30,000 บาท

กรณีสมรส หากคู่สมรสไม่มีรายได้และไม่ได้แยกยื่นภาษีสามารถหักค่าใช้จ่ายได้อีก 30,000 บาท

และหากมีบุตร สามารถหักค่าใช้จ่ายได้อีกคนละ 15,000 บาท(รวมบุตรบุตรธรรม)

สามารถหักได้รวมกันแล้วไม่เกิน 3 คน โดยบุตรต้องมีอายุ ต่ำกว่า 25 ปี

และหากกำลังศึกษาอยู่ในประเทศสามารถหักเพิ่มเติมได้อีกคนละ 2,000 บาท

นอกจากนี้หากใครมีบิดา มารดาอายุ 60 ปีขึ้นไป (ต้องเลี้ยงดู)

สามารถหักค่าใช้จ่าย ได้อีกคนละ 30,000 บาท

นอกจากนี้เบี้ยประกันสุขภาพของบิดามารดา ยังนำมาหักลดหย่อนได้ตามจำนวนที่จ่ายจริง

แต่ไม่เกิน 15,000 บาทอีกด้วย

และใครมีภาระต้องอุปการคนพิการ หรือ ทุพพลภาพ ยังสามารถหักค่าใช้จ่ายได้อีกคนละ 60,000 บาท

.....การหักค่าใช่จ่ายจากรายจ่ายเพื่อเข้ากองทุนต่างๆ

ปรกติคนทำงานกรณีลูกจ้างหรือพนักงานบริษัท จะถูกหักเงินเข้ากองทุนประกันสังคมในทุกเดือน

ซึ่งค่าใช้จ่ายเหล่านี้สามารถนำมาหักภาษีได้ทั้งหมด และ

หากใครที่สมัครกองทุนสำรองเลี้ยงชีพ สามารถนำเงินที่ส่งเข้ากองทุนฯมาหักภาษีได้ตามจริง

แต่ไม่เกิน 500,000 บาท

ส่วนข้าราชการซึ่งสมัครกองทุนบำเหน็จบำนาญข้าราชการหรือ กบข.

ก็เช่นกันกับกองทุนสำรองเลี้ยงชีพ..สามารถนำเงินส่งกองทุนมาหักค่าใช้จ่ายได้ตามจริง

แต่ไม่เกิน 500,000 บาทเช่นกัน

....การหักค่าใช้จ่ายจากการลงทุนเพื่อสร้างอนาคต หรือ การสร้างหลักประกันในอนาคต

กรณีนี้ ใครที่มองเห็นเงินก้อน หรือ คาดว่าได้โบนัสก้อนงามในปีนี้แน่ๆ

วางแผนได้เลยครับว่าจะลงทุนในการลงทุนประเภทนี้เท่าไรอย่างไร เพราะสามารถนำมาหักภาษีได้มากโขทีเดียว

ประกันฯ โดยเบี้ยประกันชีวิต และ เบี้ยประกันชีวิตแบบบำนาญ สามารถหักได้ตามจำนวนที่จ่ายจริง

แต่ไม่เกิน 100,000 บาท เฉพาะกรมธรรม์ประกันชีวิตมีกำหนดเวลาตั้งแต่ 10 ปีขึ้นไป

เงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF หักได้ไม่เกินร้อยละ 15 ของเงินได้

และเมื่อรวมกับเงินสะสมกองทุนสำรองเลี้ยงชีพและกองทุน กบข. (ถ้ามี)

หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชนแล้วไม่เกิน 500,000 บาท

เงินค่าซื้อหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว หรือ LTF

หักได้ในอัตราไม่เกินร้อยละ 15 ของเงินได้เฉพาะส่วนที่ไม่เกิน 500,000 บาท

....ดอกเบี้ยเงินกู้ยืมเพื่อซื้อ เช่าซื้อ หรือสร้างอาคารที่อยู่อาศัย

สามารถนำดอกเบี้ยเงินกู้มาหักภาษีได้ตามจำนวนเงินที่ได้จ่ายไปจริง แต่ไม่เกิน 100,000 บาท

ส่วนกรณีมีคนกู้ร่วมก็สามารถนำไปเฉลี่ยกัน

โดยเพดานคือรวมกันแล้วไม่เกิน100,000 บาทเช่นกัน

หลังจากหักค่าลดหย่อนเหล่านั้นแล้ว หากใครที่สนับสนุนทางด้านการศึกษายังมีสิทธิทางภาษี

โดยเงินสนับสนุนเพื่อการศึกษา มีสิทธิหักลดหย่อนได้ 2 เท่าของจำนวนเงินที่ได้จ่ายไปจริง

แต่ไม่เกินร้อยละ 10 ของเงินคงเหลือหลังจากหักค่าใช้จ่ายและค่าลดหย่อนอื่น ๆ แล้ว

....นอกจากนี้ยังมีในส่วนของการบริจาคเพื่อการกุศลต่างๆที่สามารถนำมาหักลดหย่อนภาษีได้อีก

ซึ่งสามารถติดตามรายระเอียดตามที่มีการประกาศโดยกรมสรรพากรอีกด้วย

ทั้งนี้เงินบริจากที่เราคุ้นเคยอย่างเช่น

การบริจาคเงินให้แก่วัดวาอาราม สภากาชาดไทย สถานพยาบาล และสถานศึกษาของทางราชการ

หรือองค์การของรัฐบาล สถานศึกษาเอกชน สถานสาธารณกุศล และกองทุนสวัสดิการภายในส่วนราชการ

โดยองค์การสถานสาธารณกุศลตามที่รัฐมนตรีประกาศกำหนดในราชกิจจานุเบกษา

จะสามารถนำมาหักค่าใช้จ่ายได้ด้วยเช่นกัน

สนับสนุนเนื้อหา : Sanook