โดย Zyo:

https://www.zyo71.com/

วันก่อน ผมโพสต์กระทู้นี้ในเฟสส่วนตัว ก็มี FC ท่านหนึ่งเมนต์ว่า "ไม่คัทเพราะกลัวขาดทุนหนัก สุดท้ายขาดทุนหนักกว่าเดิม" เลยได้แรงบันดาลใจทำบทความนี้ขึ้นมาครับ ว่าอาการ "ไม่คัทเพราะกลัวขาดทุนหนัก สุดท้ายหนักกว่าเดิม" ไม่ใช่เรื่องบังเอิญ ไม่ใช่คราวเคราะห์ แต่เป็นพฤติกรรมที่พบนักเล่นหุ้นมือใหม่ส่วนใหญ่ของตลาด และสามารถอธิบายได้ผ่านหลายเหตุผลทางจิตวิทยา ประสบการณ์ และธรรมชาติของมนุษย์ ดังนี้:

1. Loss Aversion (ความกลัวการสูญเสีย)

มนุษย์มักจะกลัวการสูญเสียมากกว่าที่จะได้รับกำไรในจำนวนเดียวกัน ความกลัวการสูญเสียทำให้ผู้คนยอมเสี่ยงที่จะขาดทุนมากขึ้นเพื่อไม่ให้เห็นการขาดทุนจริง ๆ ในปัจจุบัน

2. Confirmation Bias (อคติต่อการยืนยัน)

นักลงทุนมักจะมองหาข้อมูลที่สนับสนุนความเชื่อหรือการตัดสินใจของตนเอง และมองข้ามหรือไม่ยอมรับข้อมูลที่ขัดแย้งกับความเชื่อเหล่านั้น การไม่ยอมคัทขาดทุนอาจเกิดจากการเชื่อว่าหุ้นจะกลับมาฟื้นตัว

3. Overconfidence (ความมั่นใจเกินไป)

นักลงทุนมือใหม่อาจมีความมั่นใจในความสามารถของตนเองมากเกินไป ทำให้เชื่อว่าตนเองจะสามารถทนรอจนกว่าหุ้นจะฟื้นตัวกลับมาได้

4. Sunk Cost Fallacy (ความผิดพลาดในการคิดคำนวณต้นทุนที่จม)

มนุษย์มักจะยึดติดกับการลงทุนที่เคยทำมาแล้ว แม้ว่าจะรู้ว่ามันไม่คุ้มค่าอีกต่อไป การไม่คัทขาดทุนเป็นการยึดติดกับต้นทุนที่จมไปแล้ว หวังว่าจะไม่สูญเสียไปมากกว่านี้

5. Emotional Attachment (การผูกพันทางอารมณ์)

นักลงทุนบางคนอาจผูกพันกับหุ้นบางตัวมากเกินไป เช่น เป็นหุ้นที่ซื้อมานาน หรือมีความรู้สึกส่วนตัวต่อบริษัทนั้น ๆ ทำให้ยากที่จะยอมรับการขาดทุน

6. Lack of Experience (ขาดประสบการณ์)

นักลงทุนมือใหม่อาจไม่มีประสบการณ์ในการรับมือกับการขาดทุน และไม่ทราบว่าการขาดทุนเป็นส่วนหนึ่งของการลงทุน ความไม่รู้ทำให้เกิดความกลัวและการตัดสินใจที่ผิดพลาด

7. Herd Mentality (พฤติกรรมตามกลุ่ม)

บางครั้งนักลงทุนอาจตัดสินใจโดยยึดตามพฤติกรรมของคนอื่น ๆ ในตลาด เมื่อเห็นคนอื่นไม่คัทขาดทุนก็อาจคิดว่าตนเองควรทำตาม

การเข้าใจเหตุผลเหล่านี้จะช่วยให้นักลงทุนมือใหม่สามารถพัฒนากลยุทธ์ในการรับมือกับการขาดทุนได้ดียิ่งขึ้น การศึกษาเพิ่มเติมเกี่ยวกับจิตวิทยาการลงทุนและการจัดการความเสี่ยงจะช่วยให้การลงทุนมีประสิทธิภาพมากขึ้น

แต่ทั้งนี้ ผมต้องบอกความจริงให้ท่านทราบว่า ไม่ใช่เรื่องผิดปกติหรอกนะครับ

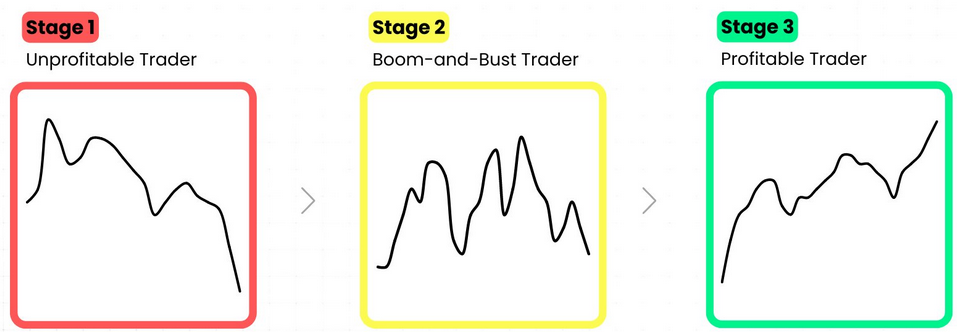

ธรรมชาติของนักเทรด ก็เป็นแบบนี้กันทั้งนั้นแหละ มันมี Stage ของมันครับ

Stage 1 : เล่นหุ้นขาดทุนซ้ำซาก

มือใหม่ - ด้วยความใสซื่อ(มาด้วยจิตนักพนันแบบเพียว ๆ อยากรวยแบบง่าย ๆ ลัด ๆ) แต่ไม่รู้ว่าดงนี้เต็มไปด้วยเสือ สิงห์ กระทิง แรด การเทรดขาดทุนซ้ำซาก ขาดทุนแล้วขาดทุนอีก จึงเป็นเรื่องปกติครับ

Stage 2 : นักเทรดรอดแต่ไม่รวย

ถ้าคุณไม่ถูกทำลายล้าง(หรือหมดใจ หมดไฟ) ใน Stage 1 คุณเริ่มรู้อะไรเป็นอะไรแล้ว คุณก็จะมีแผนการเทรด มีหน้าเทรดที่ดีกว่า ซึ่งช่วยให้คุณสามารถทำเงินได้มากในช่วงตลาดดี แต่พอตลาดแย่คุณก็จะคืนกำไรกลับไปหมดเกลี้ยง

Stage 3 : นักเทรดรวย

ถ้าคุณไม่หมดใจหมดไฟ ใน Stage 2 แล้วคุณให้ความสำคัญกับการจัดการ Drawdown ได้ดี คุณก็จะได้กำไรสม่ำเสมอ ไม่ขาดทุนคืนกำไรไปหมดในช่วงตลาดแย่เหมือน Stage 2 ครับ Key สำคัญคือ "

การบริหารความเสี่ยง" ซึ่งมันก็เป็นเรื่อง่าย ๆ ที่เราได้ยินกันมาโดยตลาดว่า "Cut your losses short and let's your profit run" นั่นเองครับ มันเป็นเรื่องเบสิคมาก ๆ ---- แต่มือใหม่ ทำกันไม่ได้เลย เมื่อทำไม่ได้ ก็เลยต้องขาดทุนซ้ำซากอยู่ร่ำไปครับ

พูดแบบสรุปคือ การเล่นหุ้นขาดทุนหนัก จึงไม่ใช่เรื่องผิดปกติ แต่เป็นธรรมดาของวงการนี้ครับ มือใหม่ก็ต้องเป็นแบบนี้กันทั้งนั้นแหละ

ความท้าทายก็คือ "คุณจะก้าวข้ามไปสู่ Stage ที่สูงกว่าได้ยังไง?" นี่คือสิ่งที่คุณต้องตั้งคำถามกับตัวเองครับ

ถามตัวเองว่า "จะเอาจริงแน่ ใช่มั้ย?" "จะต้องเป้นผู้ชนะให้ได้ใช่มั้ย?" ถ้าใช่ก็ลุยต่อครับ ตั้งใจหาความรู้เพิ่มเติม หาคนสอนดี ๆ หาหนังสืออ่านดี ๆ ที่ให้แรงบันดาลใจ ในการบริหารความเสี่ยง แล้วคุณจะรู้วิธีเอาตัวรอด จากนั้นเมื่อรอดแล้ว โอกาสยกระดับเป็นนักเทรดรวยก็มีแน่นอนครับ

ปล. ผมคิดว่าหนังสือเกี่ยวกับการบริหารความเสี่ยงในบ้านเรานั้น ไม่มีใครเขียนเยอะเท่าผมอีกแล้วครับ ผมจริงจังเรื่องนี้มาก

ถ้าในใจอยากหาอ่าน ก็ไปสอบถามที่

https://www.facebook.com/zyobooks/ ได้ครับ

"ไม่คัทเพราะกลัวขาดทุนหนัก สุดท้ายขาดทุนหนักกว่าเดิม" เกิดจากอะไร? มาดูกันครับ

วันก่อน ผมโพสต์กระทู้นี้ในเฟสส่วนตัว ก็มี FC ท่านหนึ่งเมนต์ว่า "ไม่คัทเพราะกลัวขาดทุนหนัก สุดท้ายขาดทุนหนักกว่าเดิม" เลยได้แรงบันดาลใจทำบทความนี้ขึ้นมาครับ ว่าอาการ "ไม่คัทเพราะกลัวขาดทุนหนัก สุดท้ายหนักกว่าเดิม" ไม่ใช่เรื่องบังเอิญ ไม่ใช่คราวเคราะห์ แต่เป็นพฤติกรรมที่พบนักเล่นหุ้นมือใหม่ส่วนใหญ่ของตลาด และสามารถอธิบายได้ผ่านหลายเหตุผลทางจิตวิทยา ประสบการณ์ และธรรมชาติของมนุษย์ ดังนี้:

1. Loss Aversion (ความกลัวการสูญเสีย)

มนุษย์มักจะกลัวการสูญเสียมากกว่าที่จะได้รับกำไรในจำนวนเดียวกัน ความกลัวการสูญเสียทำให้ผู้คนยอมเสี่ยงที่จะขาดทุนมากขึ้นเพื่อไม่ให้เห็นการขาดทุนจริง ๆ ในปัจจุบัน

2. Confirmation Bias (อคติต่อการยืนยัน)

นักลงทุนมักจะมองหาข้อมูลที่สนับสนุนความเชื่อหรือการตัดสินใจของตนเอง และมองข้ามหรือไม่ยอมรับข้อมูลที่ขัดแย้งกับความเชื่อเหล่านั้น การไม่ยอมคัทขาดทุนอาจเกิดจากการเชื่อว่าหุ้นจะกลับมาฟื้นตัว

3. Overconfidence (ความมั่นใจเกินไป)

นักลงทุนมือใหม่อาจมีความมั่นใจในความสามารถของตนเองมากเกินไป ทำให้เชื่อว่าตนเองจะสามารถทนรอจนกว่าหุ้นจะฟื้นตัวกลับมาได้

4. Sunk Cost Fallacy (ความผิดพลาดในการคิดคำนวณต้นทุนที่จม)

มนุษย์มักจะยึดติดกับการลงทุนที่เคยทำมาแล้ว แม้ว่าจะรู้ว่ามันไม่คุ้มค่าอีกต่อไป การไม่คัทขาดทุนเป็นการยึดติดกับต้นทุนที่จมไปแล้ว หวังว่าจะไม่สูญเสียไปมากกว่านี้

5. Emotional Attachment (การผูกพันทางอารมณ์)

นักลงทุนบางคนอาจผูกพันกับหุ้นบางตัวมากเกินไป เช่น เป็นหุ้นที่ซื้อมานาน หรือมีความรู้สึกส่วนตัวต่อบริษัทนั้น ๆ ทำให้ยากที่จะยอมรับการขาดทุน

6. Lack of Experience (ขาดประสบการณ์)

นักลงทุนมือใหม่อาจไม่มีประสบการณ์ในการรับมือกับการขาดทุน และไม่ทราบว่าการขาดทุนเป็นส่วนหนึ่งของการลงทุน ความไม่รู้ทำให้เกิดความกลัวและการตัดสินใจที่ผิดพลาด

7. Herd Mentality (พฤติกรรมตามกลุ่ม)

บางครั้งนักลงทุนอาจตัดสินใจโดยยึดตามพฤติกรรมของคนอื่น ๆ ในตลาด เมื่อเห็นคนอื่นไม่คัทขาดทุนก็อาจคิดว่าตนเองควรทำตาม

การเข้าใจเหตุผลเหล่านี้จะช่วยให้นักลงทุนมือใหม่สามารถพัฒนากลยุทธ์ในการรับมือกับการขาดทุนได้ดียิ่งขึ้น การศึกษาเพิ่มเติมเกี่ยวกับจิตวิทยาการลงทุนและการจัดการความเสี่ยงจะช่วยให้การลงทุนมีประสิทธิภาพมากขึ้น

แต่ทั้งนี้ ผมต้องบอกความจริงให้ท่านทราบว่า ไม่ใช่เรื่องผิดปกติหรอกนะครับ

ธรรมชาติของนักเทรด ก็เป็นแบบนี้กันทั้งนั้นแหละ มันมี Stage ของมันครับ

Stage 1 : เล่นหุ้นขาดทุนซ้ำซาก

มือใหม่ - ด้วยความใสซื่อ(มาด้วยจิตนักพนันแบบเพียว ๆ อยากรวยแบบง่าย ๆ ลัด ๆ) แต่ไม่รู้ว่าดงนี้เต็มไปด้วยเสือ สิงห์ กระทิง แรด การเทรดขาดทุนซ้ำซาก ขาดทุนแล้วขาดทุนอีก จึงเป็นเรื่องปกติครับ

Stage 2 : นักเทรดรอดแต่ไม่รวย

ถ้าคุณไม่ถูกทำลายล้าง(หรือหมดใจ หมดไฟ) ใน Stage 1 คุณเริ่มรู้อะไรเป็นอะไรแล้ว คุณก็จะมีแผนการเทรด มีหน้าเทรดที่ดีกว่า ซึ่งช่วยให้คุณสามารถทำเงินได้มากในช่วงตลาดดี แต่พอตลาดแย่คุณก็จะคืนกำไรกลับไปหมดเกลี้ยง

Stage 3 : นักเทรดรวย

ถ้าคุณไม่หมดใจหมดไฟ ใน Stage 2 แล้วคุณให้ความสำคัญกับการจัดการ Drawdown ได้ดี คุณก็จะได้กำไรสม่ำเสมอ ไม่ขาดทุนคืนกำไรไปหมดในช่วงตลาดแย่เหมือน Stage 2 ครับ Key สำคัญคือ "การบริหารความเสี่ยง" ซึ่งมันก็เป็นเรื่อง่าย ๆ ที่เราได้ยินกันมาโดยตลาดว่า "Cut your losses short and let's your profit run" นั่นเองครับ มันเป็นเรื่องเบสิคมาก ๆ ---- แต่มือใหม่ ทำกันไม่ได้เลย เมื่อทำไม่ได้ ก็เลยต้องขาดทุนซ้ำซากอยู่ร่ำไปครับ

พูดแบบสรุปคือ การเล่นหุ้นขาดทุนหนัก จึงไม่ใช่เรื่องผิดปกติ แต่เป็นธรรมดาของวงการนี้ครับ มือใหม่ก็ต้องเป็นแบบนี้กันทั้งนั้นแหละ

ความท้าทายก็คือ "คุณจะก้าวข้ามไปสู่ Stage ที่สูงกว่าได้ยังไง?" นี่คือสิ่งที่คุณต้องตั้งคำถามกับตัวเองครับ

ถามตัวเองว่า "จะเอาจริงแน่ ใช่มั้ย?" "จะต้องเป้นผู้ชนะให้ได้ใช่มั้ย?" ถ้าใช่ก็ลุยต่อครับ ตั้งใจหาความรู้เพิ่มเติม หาคนสอนดี ๆ หาหนังสืออ่านดี ๆ ที่ให้แรงบันดาลใจ ในการบริหารความเสี่ยง แล้วคุณจะรู้วิธีเอาตัวรอด จากนั้นเมื่อรอดแล้ว โอกาสยกระดับเป็นนักเทรดรวยก็มีแน่นอนครับ

ปล. ผมคิดว่าหนังสือเกี่ยวกับการบริหารความเสี่ยงในบ้านเรานั้น ไม่มีใครเขียนเยอะเท่าผมอีกแล้วครับ ผมจริงจังเรื่องนี้มาก

ถ้าในใจอยากหาอ่าน ก็ไปสอบถามที่ https://www.facebook.com/zyobooks/ ได้ครับ